如何正确地衡量证券类资产的价值?金融界广泛使用的一种公司价值评估方法是使用估值模型的方式,常用的估值模型有DCF、P/E和EV/EBITDA三种,本文将使用P/E改进的模型PEG对31家网安上市公司的估值进行分析,挖掘出值得关注的网安上市企业。

PEG估值法简介

PEG全名市盈率相对盈利增长比率,是由英国投资大师史莱特发明的一个股票估值指标,在PE(市盈率)估值的基础上发展起来,该指标既可以通过市盈率考察公司目前的财务状况,又通过盈利增长速度考察未来一段时期内公司的增长预期,它弥补了PE对企业动态成长性估计的不足,因此是一个比较完美的选股参考指标。在美国著名投资大师彼得·林奇的努力下,PEG估值发扬光大、深入人心。PEG 估值方法最大的优势就是参数少,使用简单,投资者只要考虑两个变量就可以估值。

其计算公式是: PEG=PE/(企业年盈利增长率*100)

彼得·林奇曾经指出,最理想的投资对象,其PEG值应该低于0.5。PEG在0.5-1之间,是安全范围。PEG大于1时,就要考虑该股有被高估的可能。通常来讲,PEG值越低,股价遭低估的可能性越大,这一点与市盈率类似。

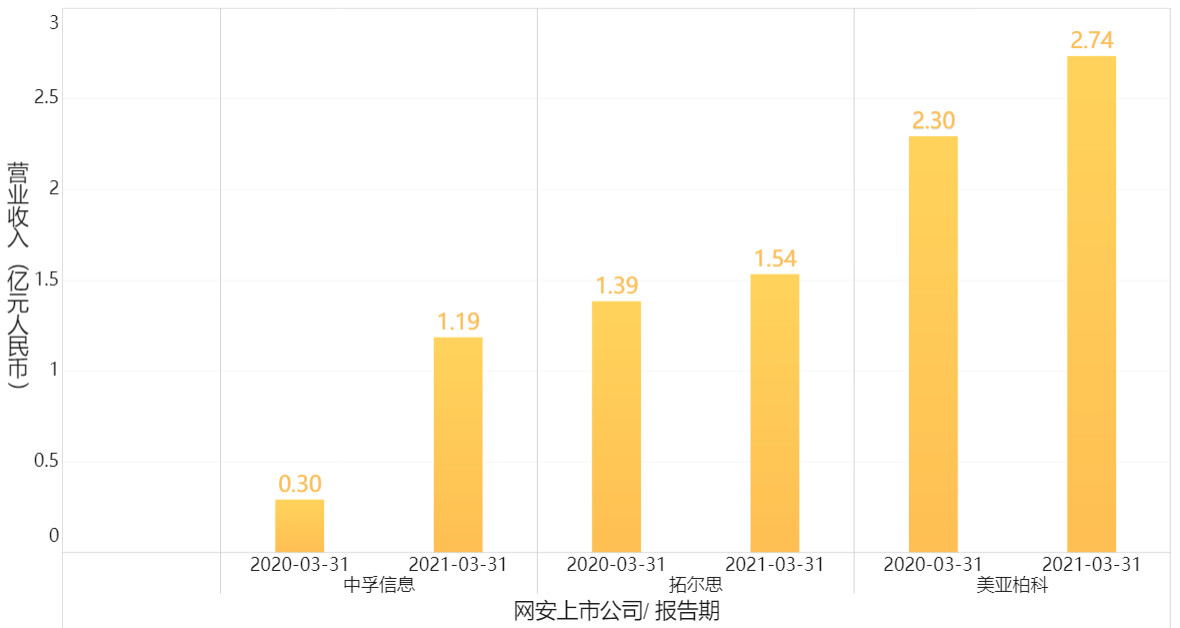

注:数据来源于聚宽投资21年一季度数据,NaN表示市盈率和利润增速一项及以上为负。

结合上述PEG数据和其他相关数据,得出以下观点:

三家网安公司值得关注

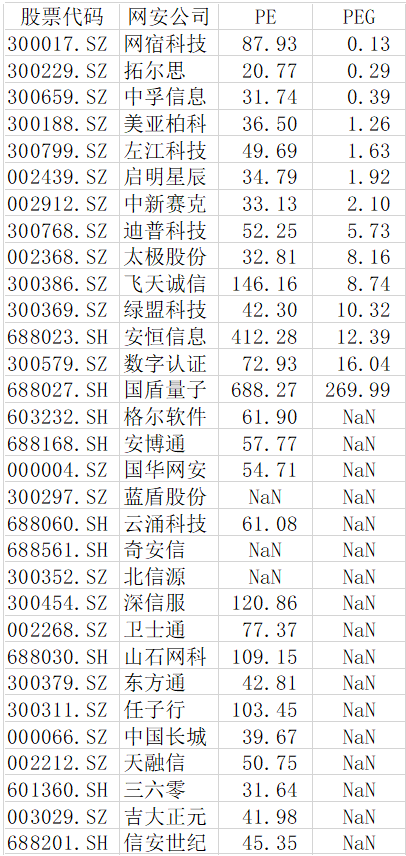

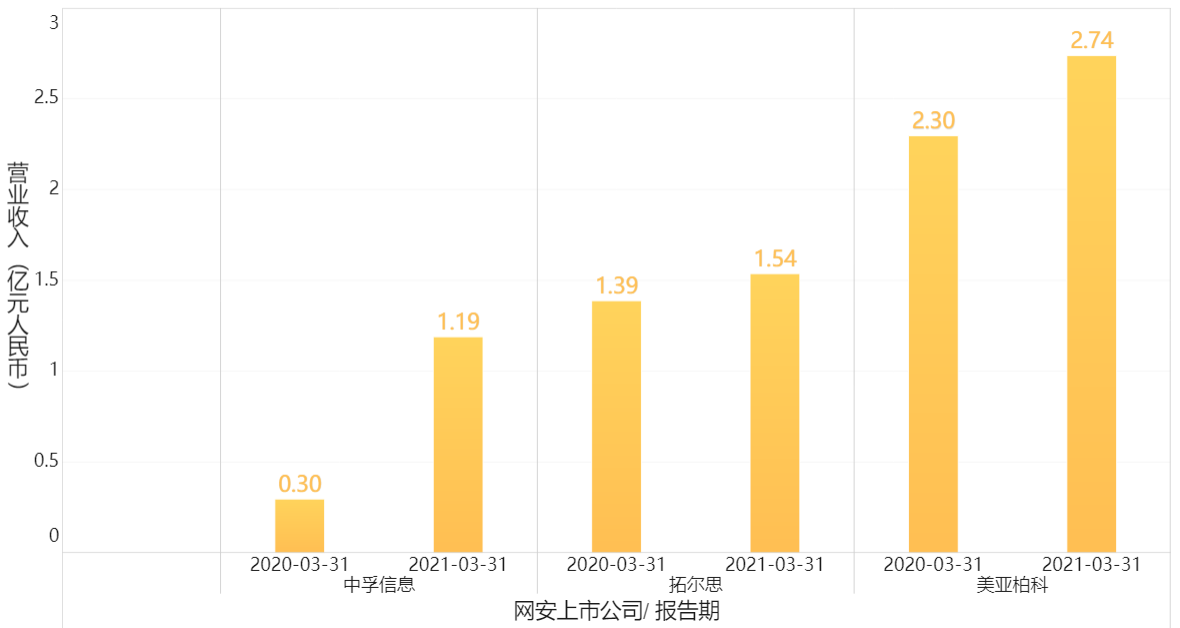

1.拓尔思

拓尔思2021 年Q1 实现营收1.54 亿元,同比增长10.81%,剔除子公司股权转让的影响,2021Q1 核心业务营收的实际增速预计超过35%。归母净利润0.13 亿元,同比增长47.21%,归母净利润高增主要是得益于低毛利率的互联网营销业务的剥离。PEG为0.29显著低于行业平均水平。

目前数据库产品、信息应用支撑软件等已于国产软硬件平台全面适配,并与信创生态厂商达成相互兼容认证和合作伙伴关系,为核心的党政内网门户解决方案、基于全信创平台的政府集约化门户解决方案以及大数据应用平台等多个信创环境下的典型应用场景已经落地具体项目并形成规模化的销售收入。

风险提示:存在政策支持力度和公司拓展不及预期的可能。

综合点评:随着信创业务增长,中长期有较大的成长空间,对其网络安全产品有带动作用,积极看好其未来网络安全市场中的表现。

2.中孚信息

中孚信息2021年Q1实现收入1.19亿元,同比增长296.24%;归母净利润-1037万元,同比增长63.62%;扣非净利润-1379万元,同比增长51.12%。PEG为0.39显著低于行业平均水平。

费用率显著下降。成本方面,毛利率较去年同比增长0.58%;费用方面,期间费用率同比大幅下降,绝对金额方面,销售费用同比增长161.55%,管理费用同比增长114.67%,研发费用同比增长113.05%,均显著低于收入增速;现金流方面,经营性现金流净额-1.11亿元,同比下降14.89%。

目前,中孚信息正进一步加强数据安全领域的研发投入和完善营销体系,实时新一轮的股权激励计划,加快在央企和特殊行业等领域的业务布局。

风险提示:IT国产化推进可能低于预期;行业竞争存在加剧的风险。

综合点评 :由于研发投入的不断加大,保密领域的优势逐渐凸显;股权激励的方式也较为激进,营销体系的建设也将愈加完善。

3.美亚柏科

美亚柏科2021年Q1公司收入利润符合预期,毛利润大幅提升,共计实现毛利1.75亿元,同比增长82.3%,毛利率达64.05%,同比提高22.26%。研发费用1.06亿元,同比增长78.45%,研发费用率达33.88%,同比提高12.93%。

作为国内电子数据取证行业和公共安全的头部公司,随着整个市场规模的扩张,其未来成长空间广阔,有望继续保持目前相对较高的增长速度。

风险提示:商誉减值风险;应收账款净额过高;电子取证市场竞争加剧的风险。

综合点评:看好其未来在电子取证、零信任体系和城市大数据方面的表现,市场广阔。

三家网安公司的投资需谨慎

1.网宿科技

网宿科技目前面临着两个因素的负面影响:1)新冠疫情的影响告一段落,社会生产经营活动回归正常化,内容分发网络(CDN)流量逐渐下降至疫情前水平;2)新兴的5G需求慢于预期。

具体来看,一季度CDN销售额同比下降34%,环比下降16%。由于疫情期间CDN需求快速增长,网宿科技的毛利率一直稳定在25%左右,不过,随着预期业务量的下降和云服务竞争商的增加,我们对其未来毛利率持更为谨慎的态度。

风险提示:目前正处于转型的阵痛期,短期业绩下滑的可能性较大。

综合点评:中长期看好,但由于转型,短期存在业绩下滑的可能性。

2.国盾量子

国盾量子所处的量子保密通信行业属于信息安全行业的分支,拥有足够大的想象空间, 因而上市首日收盘价为发行价的十倍,市盈率499,目前市盈率已升至613.54,PEG达到269.99,从价值的角度来看,当前的价格并不便宜。

量子通信行业前景广阔,根据《中国量子通信行业市场前瞻与投资策略分析报告》统计数据显示,2019年中国量子通信市场规模为425亿元,并预测2023年中国量子通信行业市场规模将达到805亿元左右,这一市场处于蓝海,量子通信行业前景非常广阔。

与此同时,由于量子通信是一个硬核的前沿技术,需要国家和地方政府对网络建设、量子保密通信技术的大力支持。商业化需要成本的进一步下降,这其中存在诸多不确定性,存在产业化发展不及预期的可能。

风险提示:业绩连年下滑,对大客户、政府补助依赖程度高。

综合点评:高估值透支了市场对企业未来的预期,由于目前大规模商业化仍不明朗,存在发展不及预期的可能,谨慎投资。

3.左江科技

左江科技2021年营收0.4亿元,扣非归母净利润0.2亿元。目前公司主要产品涵盖百兆、千兆、万兆防火墙和高速网络隔离器、高速网络存储类、高速网络处理板卡类、无线安全接入类等网络安全类产品。但由于其产品面向国家单位进行销售,市场较窄,未来增长空间受限,且产品以基础通信安全为主,在研发实力上与网安头部公司差距较大。

风险提示:客户过于集中,存在下游客户采购订单不及预期和客户审价导致价格不及预期的风险;营收面窄导致研发投入有限,研发存在与市场需求脱节的风险。

综合点评:客户固定其实是一把双刃剑,一方面可以保证业绩有最基本的支撑,但同时由于客户增量不高和研发投入的脱节,未来想象空间较为有限。

声明:本文仅代表作者观点,不构成投资建议,投资有风险,入市需谨慎。

本文为嘶吼产业安全研究院数据分析师 没牙仔 整理发布,如若转载,请注明原文地址

如有侵权请联系:admin#unsafe.sh